더블유씨피 공모주 청약 일정 상장일 주관사 분석! WCP 공모주 청약으로 소액이라도 돈을 벌 수 있을까?

2022년 9월은 공모주만 해도 10개가 넘을 정도로 IPO가 줄을 잇고 있습니다. 그 중 가장 많은 관심을 받고 있는 2022년 하반기 공모주 대어는 바로 배터리 분리막 제조업체인 더블유씨피 (WCP)입니다.

오래간만에 조 단위 가치를 지닌 공모주인 만큼 이목이 많이 쏠리고 있는데요, 공모가 하단 밴드 기준 최대 약 3조 4억 원까지 가치가 치솟는다고 합니다.

더블유씨피 공모주 청약 일정 상장일 주관사 등을 확인하고 준비하시면 도움이 되리라 생각됩니다.

더블유피씨 (WCP) 회사 개요

더블유씨피 (WCP)는 W-scope Chungju Plant의 줄임말로, 2016년 10월 26일 설립된 자동차용 및 에너지 저장용 배터리 부품 및 소재를 취급하는 회사입니다. 현재 2차전지 분리막 제품 연구, 개발, 제조 및 판매 사업만 영위 중이며 국내 2위일 정도로 기술이 우수합니다.

세계 최대 수준인 5.5미터 광폭 생산기술 보유하고 있으며 경쟁사 대비 분리막 강도가 높고 파손 위험 정도가 낮은 습식 분리막과 코팅 분리막을 생산합니다.

매출액

더블유씨피는 일본 더블유스코프 (W-scope)의 100% 자회사이며 2차전지 분리막 시장이 성장함에 따라 2021년 매출액은 2020년 대비 65.8% 상승한 약 1855억 원을 기록하고 영업이익률은 314.5% 증가한 약 405억 원을 달성했습니다.

설립 초기에는 내수 비중이 높았으나 현재 수출 실적이 호조이며, 최근 고단가의 코팅 제품 매출 비중이 증가하며 수출 분리막 단가가 증가 추세입니다.

주요 제품

현재 이차전지용 분리막 단일 품목으로 매출이 나오고 있습니다. 다만 고객사의 더블유씨피 분리막 사용처에따라 구분이 가능합니다. 소형/일반 분리막은 IT제품, 전동 공구, 청소기용 이차전지 생산용으로 판매되며, 중대형/일반 분리막일 경우, EV, 자동차용 이차전지 생산용으로 판매됩니다.

더블유씨피 공모주 청약 개요

| 수요예측일 | 2022/09/14 ~ 2022/09/15 |

|---|---|

| 공모 청약일 | 2022/09/20 ~ 2022/09/21 |

| 납입일/환불일 | 2022-09-23 |

| 상장일 | |

| 총 공모 주식 수 | 7,200,000주 |

| 액면가 | 500 원 |

| 공모가액 | 60,000원 |

| 공모금액 | 432,000,000,000원 |

| 주관사 | KB증권, 신한금융투자, 삼성증권 |

더블유씨피 공모주 청약일은 2022년 9월 20일부터 21일까지, 주관사는 KB증권, 신한금융투자, 삼성증권입니다. 공모가는 6만 원으로, 총 공모주는 720만 주입니다.

공모대상 주식 수

앞서 언급한대로 총 공모주수는 720만 주, 이 중 일반투자자 배정주식수는 1,800,000주, 기관투자자 배정주식수는 5,400,000주입니다.

주관사

| 구분 | 일반투자자(청약자) 배정물량 | 비율 | 주당모집가액 | 청약증거금율 |

|---|---|---|---|---|

| 공동대표주관회사 케이비증권㈜ | 954,000주 | 53.00% | 60,000원 | 50% |

| 공동대표주관회사 신한금융투자㈜ | 720,000주 | 40.00% | 60,000원 | 50% |

| 인수회사 삼성증권㈜ | 126,000주 | 7.00% | 60,000원 | 50% |

| 합계 | 1,800,000주 | 100.00% | 60,000원 |

KB증권, 신한금융투자 증권, 삼성증권에서 더블유씨피 공모주 청약을 할 수 있으며 일반청약대상 모집주식수는 KB증권이 53%, 신한금융투자가 40%, 삼성증권이 7%입니다. 모집주식수를 기준으로 추측하자면 균등으로 1주 정도가 나올 수 있습니다.

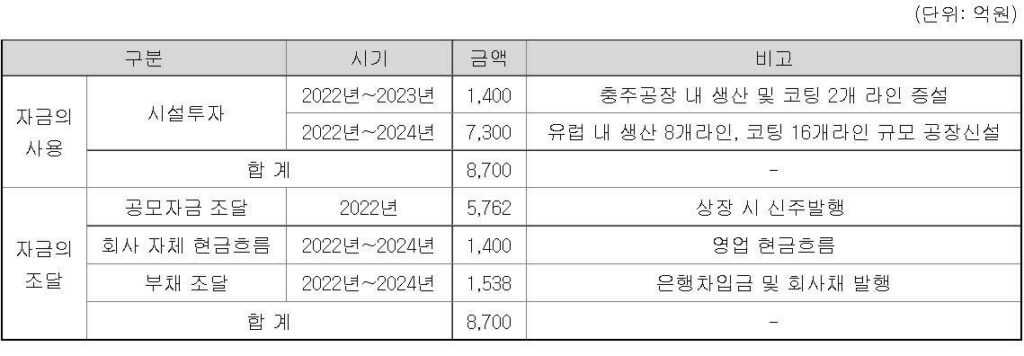

자금 사용 목적

자금은 충주공장 내 생산 및 코팅 2개 라인 추가 증설 및 유럽 생산 라인 증설에 쓰일 것이며 설명되어 있습니다.

공모가

업데이트 : 기관 투자자 대상 수요예측 결과 공모가가 6만 원으로 책정됐습니다. 수요예측에는 총 759개의 기관이 참여했으며 33.28:1의 낮은 경쟁률을 기록했습니다.

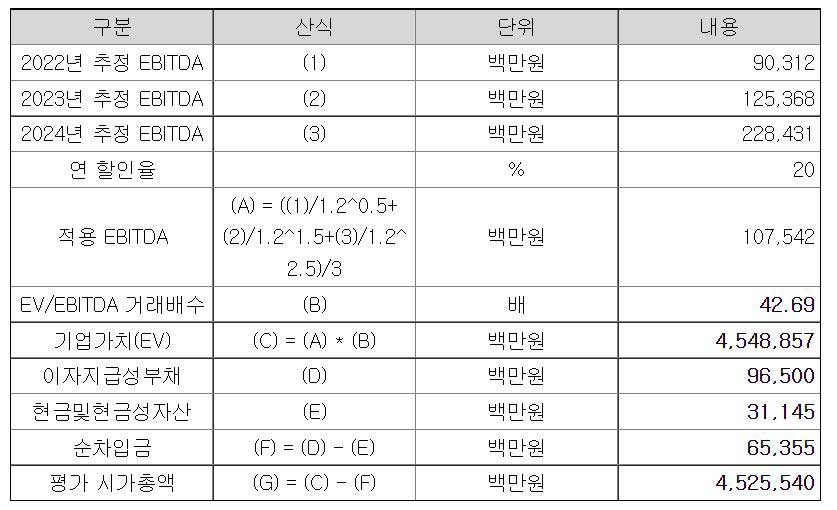

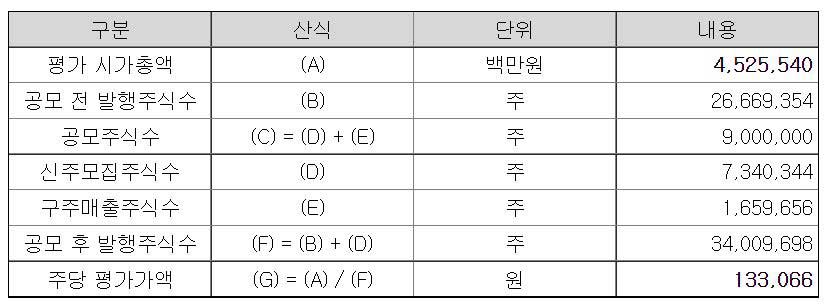

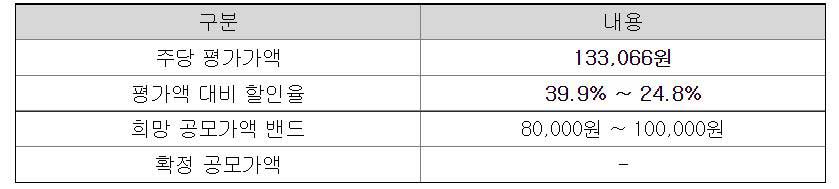

공동대표주관사인 KB증권과 신한금융투자는 공모가 산정 비교 회사로 SKIET 등 총 8개의 회사를 선정 후 2022년 ~ 24년 추정 EBITDA의 20% 연 할인율을 적용시켰습니다. 더블유씨피의 추정 시가총액은 약 4.9조로 산출되었고 주당 평가가액은 147,739원입니다.

추정 주당 평가가액에 30.4% ~ 44.3%의 할인율을 적용해 공모 희망밴드가 나왔는데요, 8만 원으로 공모가가 책정될 전망입니다.

요약

이상으로 더블유씨피 (WCP) 공모주 청약 일정 및 상장일 주관사를 분석해봤습니다. 최근 공모주 청약 열풍이 시들해져있었는데요, 더블유씨피와 같은 대어는 시장에 열기를 불어넣을 수 있을지 귀추가 주목됩니다. 공모주를 할 때 신용대출 또는 마이너스통장을 이용하시는 분들도 있는데요, 마이너스통장과 신용대출의 차이점을 같이 알아보셔도 좋을 것 같습니다.